サクラ

サクラカチョー!社内ランチで話題になったんですけど、実はうちの会社、副業オッケーなんですって!?

そうだよ。会社での業務の支障にならない範囲でなら、認められているんだ。これも時代だねぇ。私の若い頃には、考えられなかったけれど。

でも、副業をするとなると、確定申告とかややこしいんでしょ。サラリーマンしかやったことがないと、馴染みが薄いですよね。

確かに、申告関係はきちんとしなければいけないけれど、副業ができるのもチャンスだと思って自己研鑽の一環にしてほしいところだな。

そうですよね!私、まだまだ若いし、この会社以外の経験も積んでみたいな。

2018年1月、厚生労働省が作成した「副業・兼業の促進に関するガイドライン」の「モデル就業規則」で副業を禁止する規定が削除されました。これを機に、大企業も含めて副業を許可する流れが本格化し、副業を始める人も増えました。

副業を始めようとしたときに、気になるのが「確定申告」。本業での収入のほかに、一体いくらお金が入ってきたら申告が必要なのでしょうか。

この記事では、副業をした場合の確定申告について、その概要や注意点をわかりやすく解説していきます。

副業をしたら確定申告は必須?所得税の基礎知識

結論から言うと、副業で確定申告が必要になるのは副業による所得が年間20万円を超えた場合、になります。ここで気にしてほしいのが「所得」という言葉です。

実は、個人にかかる所得税の計算基礎となる「所得」は、その性質によって10種類に分けられています。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

このうち、サラリーマンが勤務先から給与としてもらうものが、文字通り「給与所得」となります。「副業をしたときに、その収入がこの中のどの所得になるのか」がまずポイントになります。所得税の複雑なところですが、このように一口に「所得」といってもその実、性質によって種類がいくつかにわけられる、ということを理解しておきましょう。

副業がアルバイトだったときは?

まずは、副業としての収入が、例えば本業以外の時間に他社で行ったアルバイトなど、本業と同じくくりである「給与所得」であった場合をみてみましょう。国税庁のサイトをみると、下記のように記載があります。

確定申告が必要な方

給与を2か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く。)との合計額が20万円を超える方。

※ 給与所得の収入金額の合計額から、所得控除の合計額(雑損控除、医療費控除、寄附金控除及び基礎控除を除く。)を差し引いた残りの金額が150万円以下で、さらに各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円以下の方は、申告は不要です。

出典:国税庁 確定申告が必要な方

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2024/01/1_06.htm

簡単に言うと、基本的には冒頭で述べた通り、副業の給与収入(年末調整をされなかった給与の収入)の合計額が20万円を超えたら確定申告が必要になるということになります。

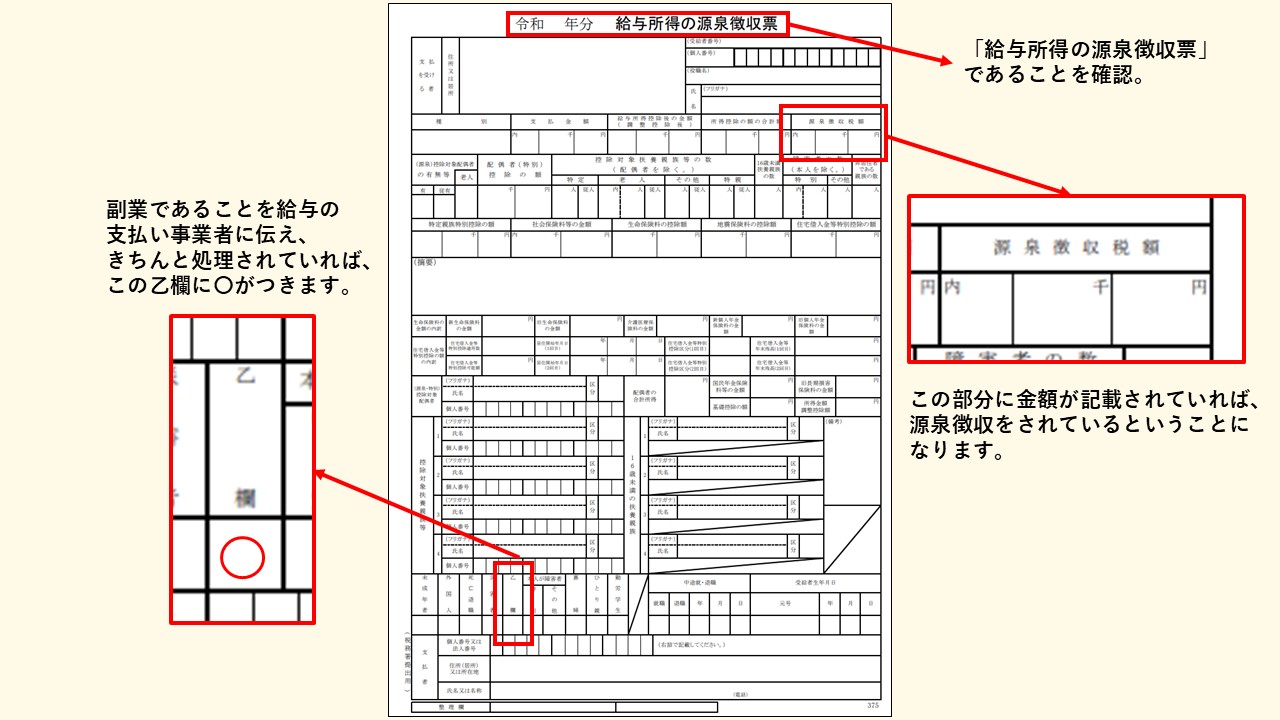

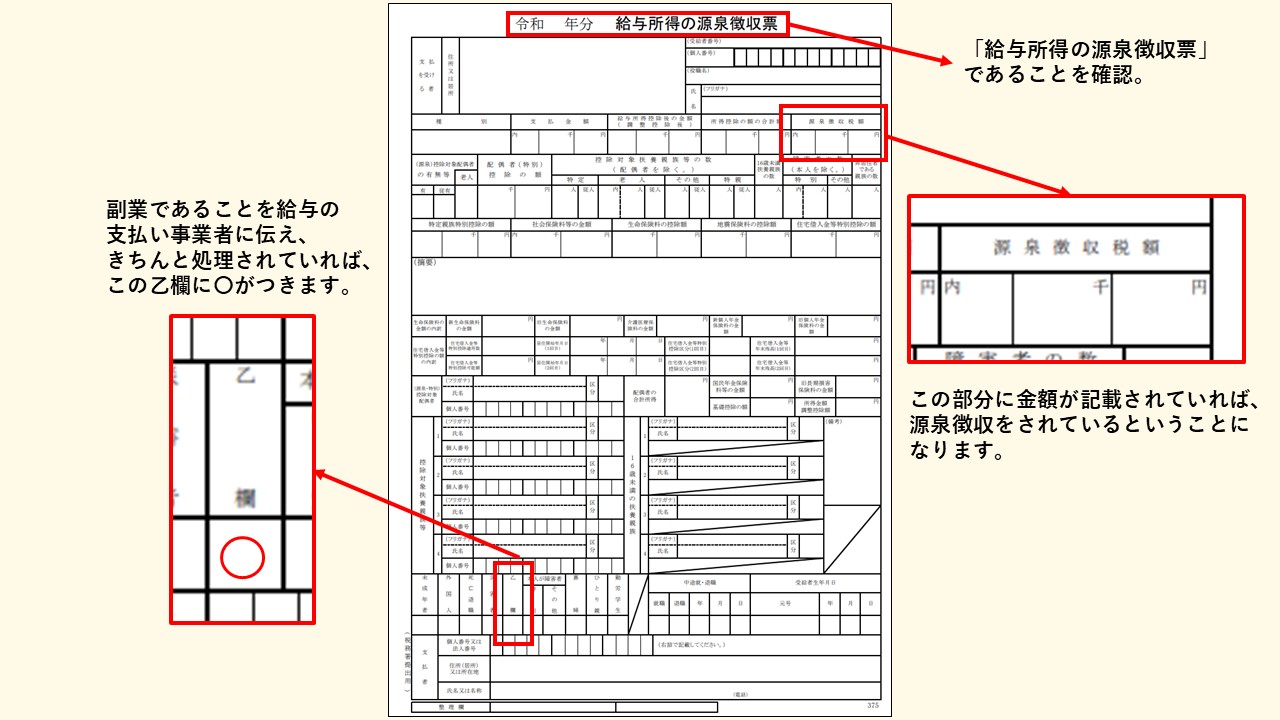

この場合は、勤務先の事業所から「源泉徴収票」をもらうはずですので、そこに記載のある金額を基に「給与所得」として合算して確定申告書を作成します。「源泉徴収票」は翌年の1月31日までに交付することが決まりですが、一般的には年末や年始の早い時期に交付されることが多いでしょう。まずはこの書類をきちんと受領してください。

副業が給与所得だった場合、副業先の事業所からも源泉徴収をされていることがあります。源泉徴収とは、給与の支払い事業者が給与から所得税などを天引きすることです。給与を受けている先が1か所のみだった場合には、毎月の給与から源泉徴収を行ってもらい、年末調整にて正しい納税額を計算してもらうことで納税は完了ですが(控除の内容に寄っては別途確定申告が必要な場合もあります)、2か所以上ある場合には、正しい納税額を確定できません。そして副業として給与をもらっている場合、通常は本業での源泉徴収金額よりも多く天引きされる設計になっています。

そのため、実は「税金を多くとられ過ぎている」状況になっていることも少なくありません。確定申告にはそもそも、その1年の正しい所得を計算し納税額を確定するという主旨がありますので、改めて確定申告書を作成することで自分が納めるべき税額を計算できます。結果、源泉徴収で税金を多く引かれ過ぎているということがわかれば、確定申告をすることで支払いすぎた税金を戻してもらう「還付」の処理をしてもらえます。

このように、副業先で正しく源泉徴収をされている場合は「還付」になることも多くあります。従って、20万円以下であっても確定申告をすることでお金が返ってくる場合もあります。もちろん、副業先が正しく源泉徴収をしていることが前提となり、個々人の総所得などによっても異なりますが、副業が給与所得であった場合には確定申告をすることを前提に考えてみてもいいかもしれません。

実は休日に友人のカフェでアルバイトをしてほしいと頼まれてたんだけれど、やっぱり確定申告が必要になるのか…。

心の声、漏れておるぞ。でも給与所得だけだった場合は確定申告もそれほど難しくはないから、あまり恐れずにやってくれたまえ。

給与所得だけの場合の確定申告はそんなに難しくない!

給与所得としてもらう源泉徴収票には、その名の通り上部に「令和〇年分 給与所得の源泉徴収票」という記載があります。この記載があれば、支払われた金額がきちんと「給与所得」として扱われていることが確認できます。別の記事で解説しますが、似たような書類である「支払調書」との区別が大事になってきますので、源泉徴収票を手にしたらきちんと「給与所得の源泉徴収票」であることを確認してくださいね。

所得がすべて給与所得であることが確認できたら、確定申告はそれほど難しいものではありません。昨今、いろいろな会計ソフトが出てきており使いやすいものもありますが、個人的には給与所得のみであれば、お金をかけずに申告をすることも可能だと思っています。

こちらのサイトはe-TAX(イータックス)といい、所得税、消費税、贈与税、印紙税、酒税などの申告や法定調書の提出、届出や 申請などの各種手続をインターネットを通じて行うことができる、国が提供する国税電子申告・納税システムです。簡単な申告であればこちらのサイトで確定申告書を作成し、そのまま申告までできます。但し、利用にはあらかじめ半角16桁の「利用者識別番号」を取得しておく必要がありますのでご注意ください。インターネットにつながっていれば、どこからでも無料で取得できます(インターネット通信にかかる費用は別)。

所得税では申告が不要でも、住民税では申告が要ることも!

と、ここまでお話してきたうえで、注意すべき点があります。実はここまでのお話の前提は、国税である「所得税」に関することになります。個人の場合、それだけでなくお住いの地方自治体に申告・納付する「住民税」と呼ばれる税金もあります。

こちらに関しては、実は「20万円を超えなければ申告不要」という規定はありません。基本的には副業での収入があれば申告をすることになっています。但し、所得税の確定申告を行った場合は、確定申告の情報が税務署から自治体に自動的に共有されるため住民税の申告をする必要はありません。所得税の確定申告を行わなかった場合には、各市区町村に対して申告が必要になります。

税額判定の基準も、おおよそ所得税と同じですが、違っている部分もあります。よって「所得税はかからないけれど住民税はかかってくる」という状況になる場合もあります。詳しくは各市区町村へご確認ください。この件に関しては、給与所得に限ったお話ではありません。

まとめ:所得税には内容に応じて種類がある!副業が属する所得を要確認

最後は少し難しいお話になってしまいましたね。それでは、今回の内容をまとめてみましょう。

- 個人にかかる所得税の計算基礎となる「所得」は、実は10種類に分けられている。

- 副業によって得られる収入が、その中でどの「所得」にあたるかの判断が大事。

- アルバイトなど給与所得であれば、基本的には20万円以上の給与収入で確定申告が必要。但し、20万円以下であっても正しく源泉徴収をされていた場合には、確定申告をすることで還付があることも。

- 住民税に関しては、原則的には申告が不要となる規定はない。但し、所得税の確定申告をしていればそれが地方自治体に共有される。

とにかく、本業以外でアルバイトを始めたら、確定申告をした方が良さそうですね、ヒロシ先輩!

えぇっ!僕はそんな、副業なんて、考えてないです。ホントですよ、シャ、シャチョー!

副業は認めるけれど、その経験をぜひ、我が社の本業に生かして欲しいものだね。期待しているよ、ヒロシくん!

何だか副業前提の話になっていますけど、まずはこの本業を頑張って、成果を出します!