サクラ

サクラねぇねぇヒロシ先輩、このサイトの記事、見てくれますか?

なになに?「港区OLが全部食べてみた!秋のコンビニスイーツ10選」!?

ふふ、これ書いたの、私なの。実は副業でスイーツ関連のライターをやってるんだ。

ええっ!?この「黄昏スイーツライター・ソメイ★ヨシノ」さんってサクラさんだったの?好みがぴったりで、よく参考にしてたんだよ。

あら、シャチョーも私のお財布に貢献してくれてるんですね。でもたくさんお金が入ったら、税金ってどうなるのかしら…。

近年、企業に勤めていても副業を認める動きが加速しています。先日は以下のテーマで、アルバイトなどで給与をもらった場合について解説しました。

しかし、中には「雇用」ではなく「業務委託」のような形で報酬をもらっている方も多いはず。今回は「給与」ではなく「報酬」をもらった場合の確定申告のやり方についてわかりやすく解説します!

全然違う!雇用と業務委託

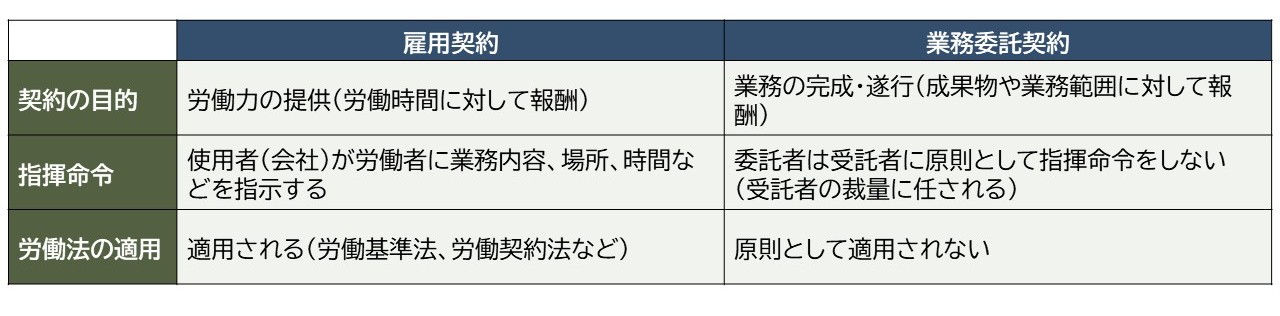

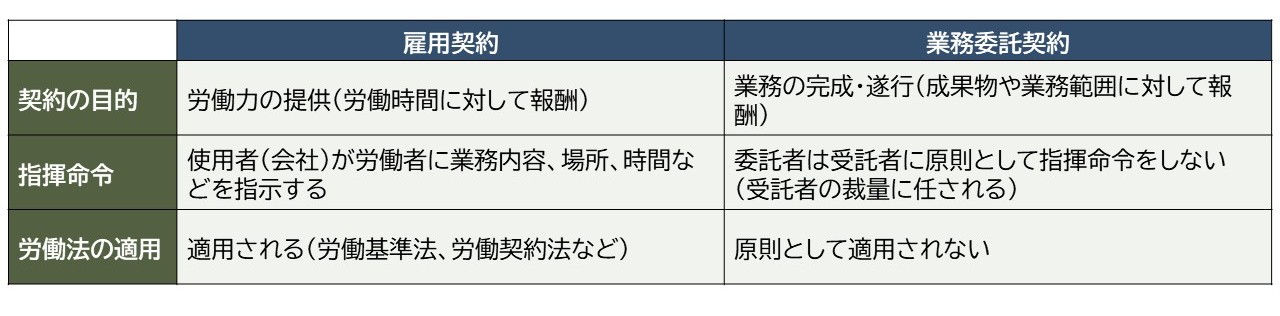

まず、仕事を依頼されてその報酬を得ることになった場合には、その契約の内容を確認しなければいけません。混同されやすいのが、

- 雇用契約

- 業務委託契約

です。

この2つは実態としては似ている場合もありますが、下記の違いがあります。自分が相手方とどちらの契約を結んでいるか、きちんと把握しておきましょう。

雇用契約であれば、表にあるように労働基準法などの労働法が適用されるため、賃金や労働時間などの縛りを受けます。その意味で、労働者は最低限度守られていると言えるでしょう。

一方で、「フリーランス」とも呼ばれる「特定の企業や組織に専属せず、自分の知識やスキルを活用して、契約ごとに仕事を請け負う個人の働き方」では、業務委託契約が締結されることが一般的です。業務委託契約で受注することでのメリットももちろんありますが、労働法が適用されないという意味で、受託者側が弱い立場になる可能性もあります。

そういった実情も絡み、フリーランスの方と発注事業者の間の取引の適正化や、就業環境の整備を充実させフリーランスの方が安心して働ける環境の整備を図ることを目的として、2024年11月には新しい法律が施行されました。それが「特定受託事業者に係る取引の適正化等に関する法律」(フリーランス・事業者間取引適正化等法)です。

本題の確定申告について考える前に、まずは取引先との間で自分はどういった契約を結んでおり、どの法律で守られているかをしっかりと認識しましょう。

そのお金、給与?それとも報酬?

自分がどの契約のもとに働いているかがわかったら、いよいよ税務面に関する検討です。

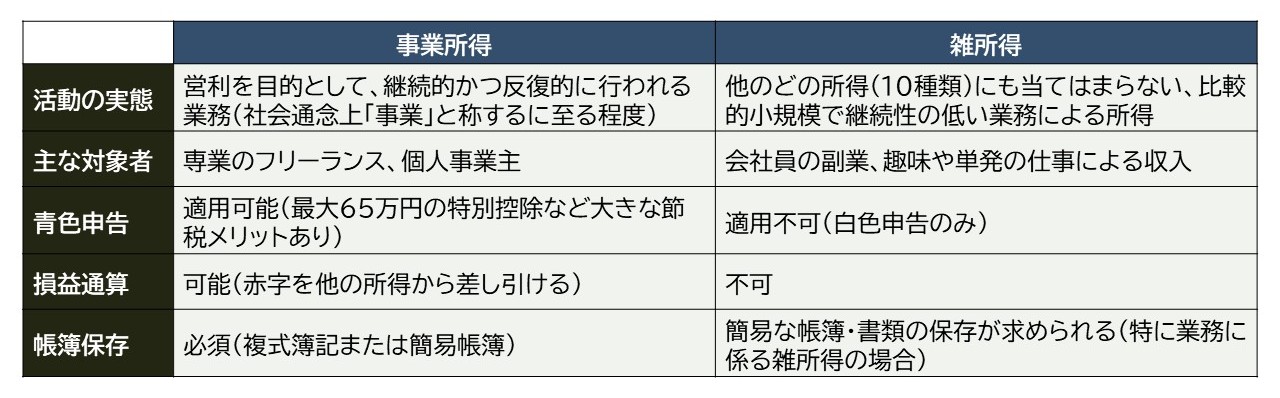

アルバイトなど雇用契約では仕事の対価として「給与」を受け取り、それを「給与所得」として集計します。一方で業務委託契約の場合、仕事の対価は「報酬」と表現されることが多いですが、活動の実態などによって下記の2つの所得のどちらになるかが判断されます。

- 事業所得

- 雑所得

まずはそれぞれの定義を見てみましょう。

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得をいいます。

出典:国税庁 No.1350 事業所得の課税のしくみ(事業所得)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1350.htm

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

出典:国税庁 No.1500 雑所得

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1500.htm

雑所得の方の定義には「副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当」と明確化されているため、一般的に副業の場合は「雑所得」に分類されることが多いようです。というのも、税務面では事業所得の方が、青色申告や損益通算が可能であるなどの点で有利だからです。

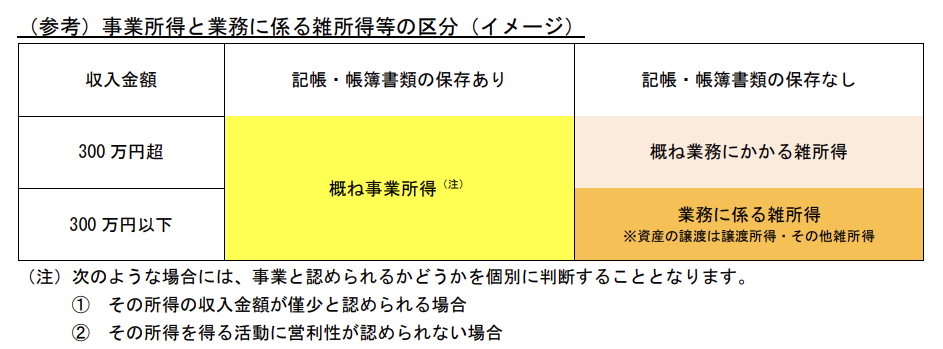

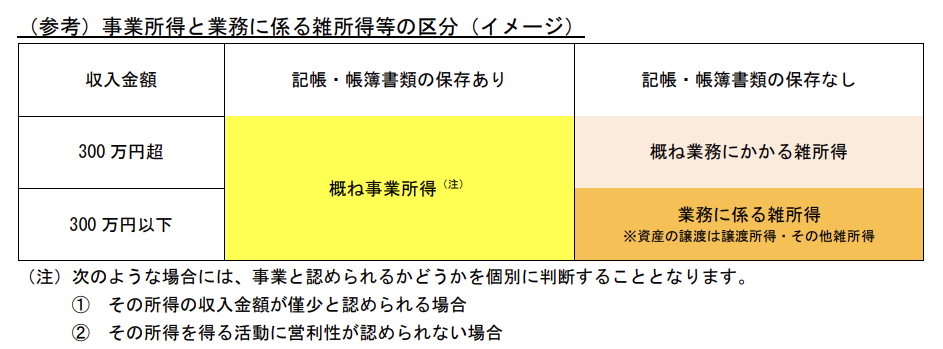

上記の表を解説すると、税務面で有利になる事業所得として認められるためには、社会通念上「事業」と称するに至る程度の規模が必要ということになります。国税庁は、その基準を2022年10月の通達にて示しています。基本的には記帳・帳簿書類の保存の有無で判断するとなっていますが、注意書きがあるように、個別の判断に委ねられているところも多いようです。

出典:国税庁 「所得税基本通達の制定について」の一部改正について(法令解釈通達)

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/kaisei/221007/index.htm

私は会社の仕事を最優先にしているから、副業で300万円なんてまだまだ…。そもそも帳簿もつけていないし「事業」とは認められなさそうね。

そうじゃの。今の段階では「雑所得」として申告をしておいた方が無難なようじゃ。

報酬の入金額が思ったのと違う!?ここでも源泉徴収

納期までに業務を遂行、納品していよいよ先方からの報酬が銀行口座に入金…、そのときに「思っていた金額より少ない!」と気づくことがあるかもしれません。実は、その報酬を受ける人が個人である場合、内容によっては「源泉徴収」をされていることがあるのです。

源泉徴収とは、所得を支払う者がその所得を支払う際に所定の方法により所得税額を計算し、支払金額からその所得税額を差し引いて国に納付するというものです。つまり、報酬を支払う側が先に報酬の中から所得税を控除するため、実際に渡す金額が少なくなっているのです。率は違いますが、給与の場合と同じような仕組みです。

ただ、ややこしいことにこの源泉徴収の仕組みは、全ての業務委託で適用されるわけではありません。国税庁は「報酬・料金等の支払を受ける者が個人の場合の源泉徴収の対象となる範囲」として下記の内容を列挙しています。

- 原稿料や講演料など

ただし、懸賞応募作品等の入選者に支払う賞金等については、一人に対して1回に支払う金額が50,000円以下であれば、源泉徴収をしなくてもよいことになっています。- 弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

- 社会保険診療報酬支払基金が支払う診療報酬

- プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

- 映画、演劇その他芸能(音楽、舞踊、漫才等)、テレビジョン放送等の出演等の報酬・料金や芸能プロダクションを営む個人に支払う報酬・料金

- ホテル、旅館などで行われる宴会等において、客に対して接待等を行うことを業務とするいわゆるバンケットホステス・コンパニオンやバー、キャバレーなどに勤めるホステスなどに支払う報酬・料金

- プロ野球選手の契約金など、役務の提供を約することにより一時に支払う契約金

- 広告宣伝のための賞金や馬主に支払う競馬の賞金

出典:国税庁 No.2792 源泉徴収が必要な報酬・料金等とは

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2792.htm

原稿料や講演料などは、特に該当する方も多いのではないでしょうか。法人ではなく個人としてこういった内容の報酬をもらっている場合は、基本的には源泉徴収をされていることになります。

また、給与の場合は消費税はかかりませんが、報酬の場合は消費税の課税対象となります。報酬をもらう場合は、どの部分が報酬そのもので、どの部分が消費税、源泉所得税なのかがわかるように請求書や領収書をやり取りする方がよいでしょう。

源泉徴収として控除する所得税の計算は「支払金額×10.21%」のものが多いですが、内容や金額によって異なっていますので、国税庁のサイトでご確認ください。源泉徴収の仕方は年ごとに変わる場合があるので、必ず該当の年の手引きを参照してくださいね。

できればもらっておきたい「支払調書」

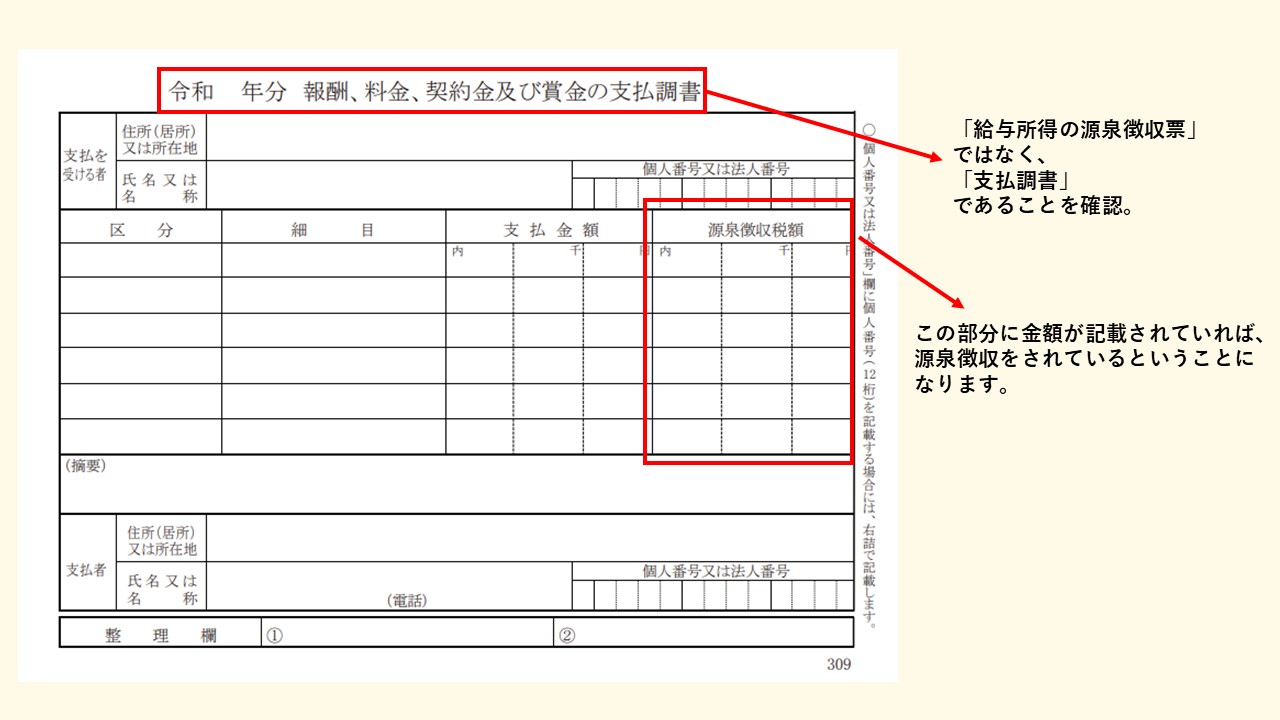

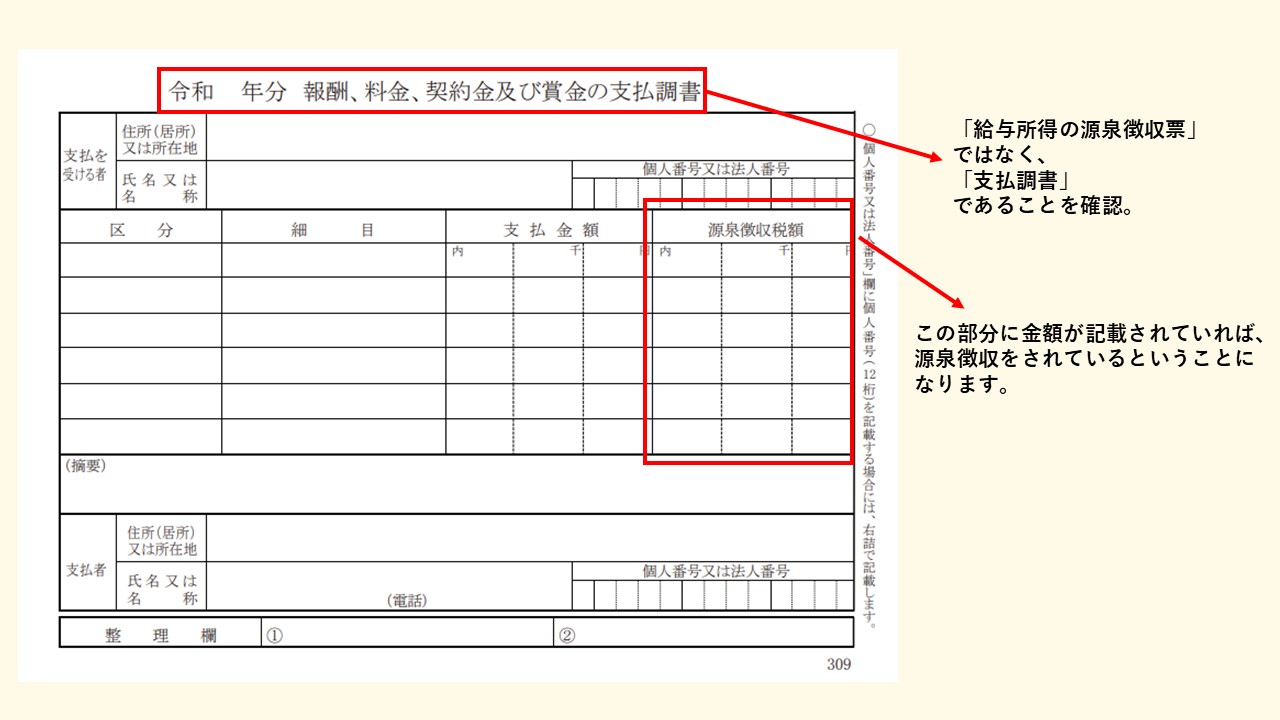

年が明けるとやってくるのが確定申告。給与所得者の場合は、給与支払者から1年分の支払給与や源泉徴収額などを記載した「源泉徴収票」をもらっているはずです。報酬の場合も似たような書類として「支払調書」があります。

この「支払調書」ですが、「源泉徴収票」とは違い、取引先への交付は義務ではありません。ですので、報酬支払者が発行してくれない場合もあります。その場合は各回に発行した請求書や領収書などから支払金額と源泉徴収税額を集計して申告をすることになります。

ただ、「取引先とはいつも入金ベースでやり取りしており、源泉徴収がされているのかどうかすらもよくわからない」という場合には、先方にその内訳をきちんと確認した方がよいでしょう。源泉徴収をされていた場合、給与所得と同様に、所得全体の金額によっては確定申告をすることで税金の還付が発生する可能性もあります。損をしないためにも、しっかりと確認しましょう。

まとめ:契約内容が「業務委託」だった場合には

細かい論点が重なりましたね。それでは、今回の内容をまとめてみましょう。

- 「雇用」と「業務委託」では法的、税務的に扱いが違うので、自分がどの契約を結んでいるのか要確認。

- 「報酬」の場合は基本的には帳簿の有無で事業所得か雑所得かに分類されるが、個別判断になることも。

- 業務委託の内容によっては支払者が源泉徴収をして報酬を支払っているため、請求書や領収書などで内訳の確認を。

- 支払者によっては「支払調書」を出してくれるところも。取引先への発行は義務ではないが、もらえるようであればもらっておいた方が確実。

これで確定申告も安心ね!もっと食べて、もっと書いて、もっと稼がなくっちゃ。

よし!サクラを応援するために、オレも紹介されたスイーツを全制覇するぞ。

カチョー、ついこの間「ダイエット始める」って言ってましたよねぇ…。

「ダイエットは明日から」でもいいけど、確定申告には期限があるからね。本業に支障が出ない程度に、皆楽しんでくれよ。